はじめに

FIRE(Financial Independence, Retire Early:経済的自立と早期リタイア)に関心がある多くの方は、

「FIREするにはどれくらいの資産が必要なの?」と疑問を持たれると思います。私もFIREを考えたときに最初に調べたのが「いくらでFIREできるか?」でした。

インターネットで調べると、「生活費」と「運用利回り」から、必要な資産額を試算できることが分かったのですが、その計算方法に次の2つの疑問を抱きました。

- 本当に「運用利回り」通りに運用できるの?

- 将来、インフレになったらどうなるの?

計算通りに運用できなければ、資産が枯渇してしまうし、インフレになったら今の資産価値が目減りしちゃうし、不安になりますよね?

そこで、金融については全くの門外漢である私なりに、インターネットの様々な計算サイトを活用して、運用リスクとインフレを踏まえて、FIREに必要な資産額を計算する方法を考えました。

この計算方法により、運用リスクとインフレに耐え得る現実的な資産額を知ることができます。

この記事では、運用リスクとインフレを踏まえた計算方法と、さらに年金を考慮した計算方法を紹介します。

少し複雑だけど、順を追って丁寧に説明するから、

ぜひ最後までお付き合いください

FIREに必要な資産額の計算方法

FIREを目指すためには、年間生活費を運用益によって賄えるだけの資産を蓄える必要があります。

まずは、年間生活費を見積もりましょう。

ステップ1:年間生活費の見積り

年間生活費は、毎月の生活費と、1年の間に不定期に発生する支出との合算で求めることができます。

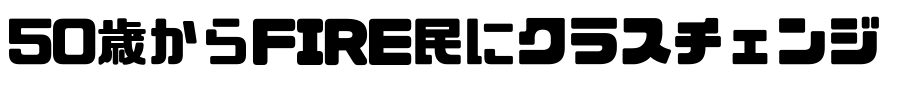

毎月の生活費

毎月の生活費は、FIRE後の生活を想定して、以下の表の項目を合計することで算出できます。

この他にも毎月支出する項目(例えば、積立NISAやiDeco、仕送り等)があれば、忘れずに追加してくださいね。

【国民健康保険料について】

居住予定の自治体のHPで確認ください。

こちらのサイトで計算することもできます。

国民健康保険料計算機|2023年版・早見表あり (kokuho-keisan.com)

【国民年金保険料について】

免除を申請する場合は免除後の額で計算してください。国民年金保険料の免除を受けると、iDecoの積立ができませんので注意してくださいね。

毎年のその他の支出

毎年、不定期に発生する支出を「その他の支出」として計算します。

「その他の支出」は、例えば、レジャー費や、帰省旅費、冠婚葬祭費、交際費、家電買替費などです。

年間生活費

下の式により、毎年の年間生活費を求めます。

生涯平均の年間生活費

次に、生涯平均の年間生活費を求めます。

生涯平均の年間生活費は、将来に予定されている支出(将来予定支出)を年間生活費に組み入れたもので、下のように計算します。

まず、将来予定支出をリストアップし、それぞれの費用を合計します。

例えば、車の買い換えや、住宅のリフォームなどを既に予定している場合、それぞれの費用の合計を将来予定支出として求めます。また、将来の支出に備えるための資金も将来予定支出に加えてください。

次に、将来予定支出を「残りの寿命年数」で割った費用を年間生活費に加えて、生涯平均の年間生活費を求めます。「残りの寿命年数」は、FIREする年齢から寿命年齢までの年数です。

【私「きゅうべろ」の平均年間生活費】

私「きゅうべろ」は、FIRE後の生活費を次のように見積りました。

・毎月の生活費・・・20万円(余裕を持たせています)

・その他の支出・・・50万円(余裕を持たせています)

したがって、

・年間生活費・・・・290万円

将来予定支出を以下のように見積りました。

・車両購入・買替・・150万円×2(回)

・予備費・・・・・・1000万円

私「きゅうべろ」は50歳でFIREして100歳まで生きると仮定したので、

・残りの寿命年数・・50年

したがって、

・生涯の平均年間生活費=290[万円/年]+(1300[万円]/50[年])

=316[万円/年]

と求まりました。

生涯の平均年間生活費の25倍(4%ルール)~33倍(3%ルール)の額がFIREに必要な額となります。

私「きゅうべろ」の場合なら、FIREに必要な資産額は7900万円~1億428万円です。

けっこうな大金ですね。でも少し待ってください。

この資産額は、FIRE後に運用によって資産を減らさずに生活できる金額です。

それでは、FIRE後に資産を取り崩しながら生活するなら、必要な資産額はいくらになるのでしょうか?

計算を続けてみます。

ステップ2:FIRE後における資産運用のリターンとリスクを決める

最初に、FIRE後における資産運用のリターン(収益)とリスク(リターン変動の振れ幅)を決めましょう。リスクを決めるのは、FIRE後に資産が枯渇する確率を確認するためです。

主要な投資資産や投信信託、ETFのリスクとリターンは、リターンとリスクは、例えば「myINDEX」のサイトで調べることができます。

「myINDEX」サイトによれば、過去20年実績では、2023年12月現在、

・外国株式は、リターンが10.3%,リスクが18.7%

・日本株式は、リターンが6.5%,リスクが16.8%

のようです。

ユーザ登録が必要になりますが、「myINDEX」の「資産配分ツール」を使えば、様々な投資資産を組み合わせたポートフォリオのリスクとリターンを調べることもできます。

◆「myINDEX」サイトには、ココ(↓↓)からアクセスできます

世界の主な投資資産リターン (毎月更新) – myINDEX

資産運用中の方は、その運用実績のリターンとリスクを用いてもよいでしょう。

例えば、私「きゅうべろ」が利用しているマネックス証券では、「MONEX 投資力診断」というツールで知ることができます。

(出典:マネックス証券ホームページ:https://info.monex.co.jp/monexlab/toushiryokushindan.html)

【私「きゅうべろ」のリターンとリスク】

私「きゅうべろ」の「MONEX 投資力診断」は、FIRE前の時点で、

リターンが約8.5%,リスクが約12.9%でした

ステップ3:必要な資産額を求める(年金の考慮なし)

それでは、FIRE後に資産を取り崩しながら生活する場合に必要な資産額を、資産運用のリターンとリスクを用いて求めましょう。

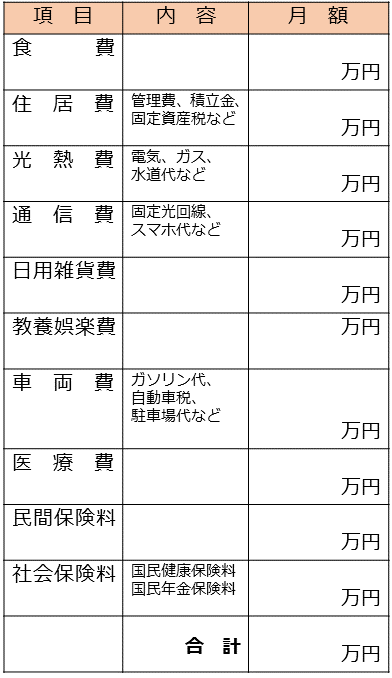

三菱UFJアセットマネジメント(MUFG)の「取り崩しシミュレーション」を用いることで、簡単に求めることができます。以下に、その手順を説明します。

「取り崩しシミュレーション」サイトにアクセス

下のリンクから「MUFGの取り崩しシミュレーション」のサイトにアクセスします。

取り崩しシミュレーション | 投資信託なら三菱UFJアセットマネジメント (mufg.jp)

アクセスしたら「必要な初期投資額を知りたい」をクリックしてください。

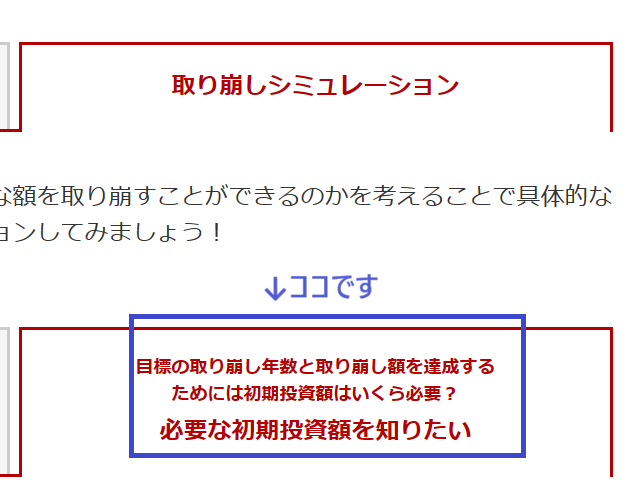

数値を入力して計算する

数値を入力してみましょう。

入力が終った「計算する」をクリックしてください。

下の図は、私「きゅうべろ」の入力例です。インフレ率に「2%」を想定しています。

計算結果を確認する

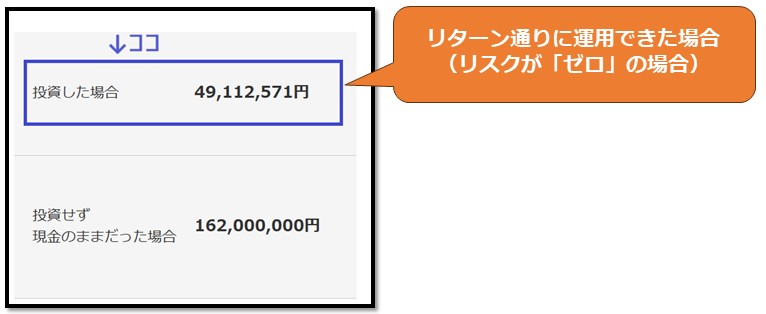

画面内の「投資した場合」のところに表示されている金額が、「資産を取り崩しながら生活する場合に必要な資産額」となります。

4%ルールや3%ルールで求めた資産額よりも、かなり少ない金額ではないでしょうか?

でも、これで安心してはいけません。

「投資した場合」に表示された金額は、運用がリターン通りに理想的にできた場合、つまり、リスクが「ゼロ」の場合の金額です。

リスクを踏まえた計算結果を確認する

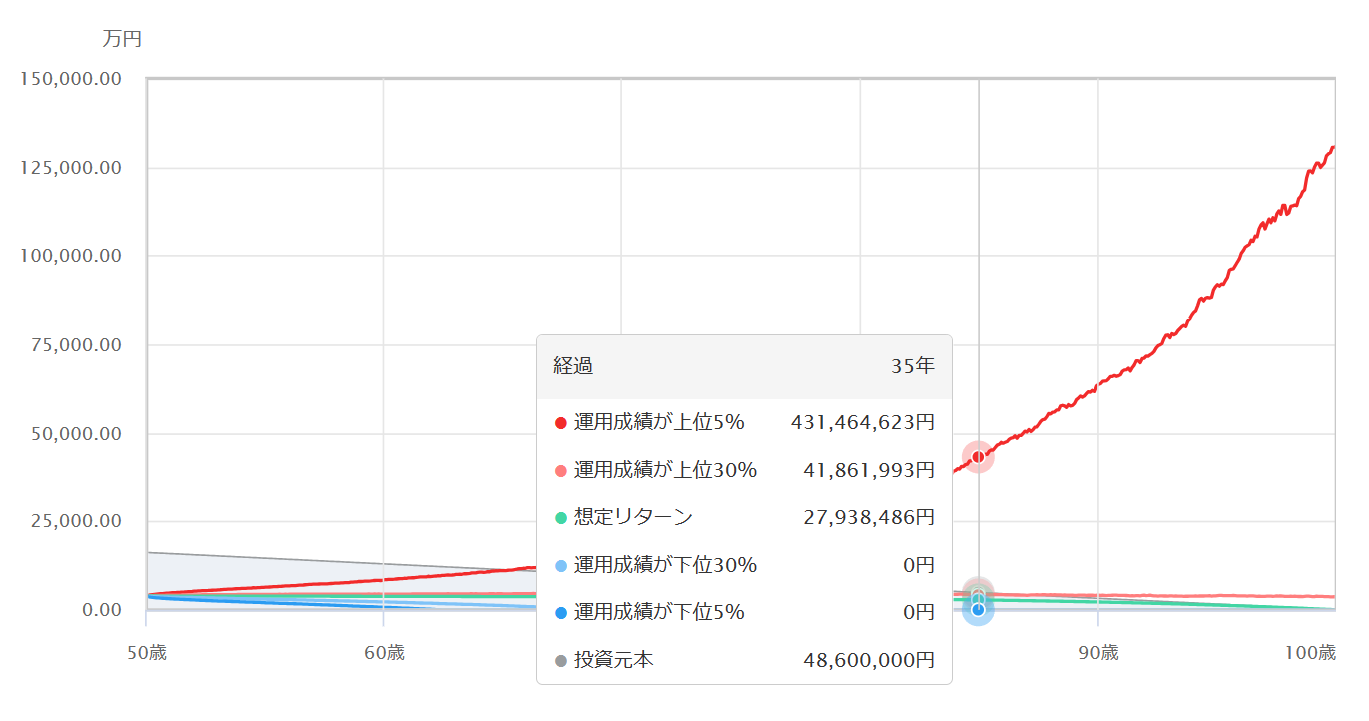

リスクを踏まえた結果は、同じ画面に表示されているグラフで確認できます。

グラフの「想定リターン」は、リターン通りに運用できた場合(リスク=「ゼロ」)を示しています。

グラフの中の適当な場所をクリックすると、途中経過の金額を示すウインドウが表示されます。

このウインドウには、「運用成績が下位30%」、「運用成績が下位5%」が表示されます。

上の図の例では、「運用成績が下位30%」及び「運用成績が下位5%」の残金が経過途中で「0円」になっていますね。これは、運用成績がリスクに応じて変動した結果、資産が経過途中で枯渇したためです。残念ながら、想定リターン通りになる確率は約50%しかありません。

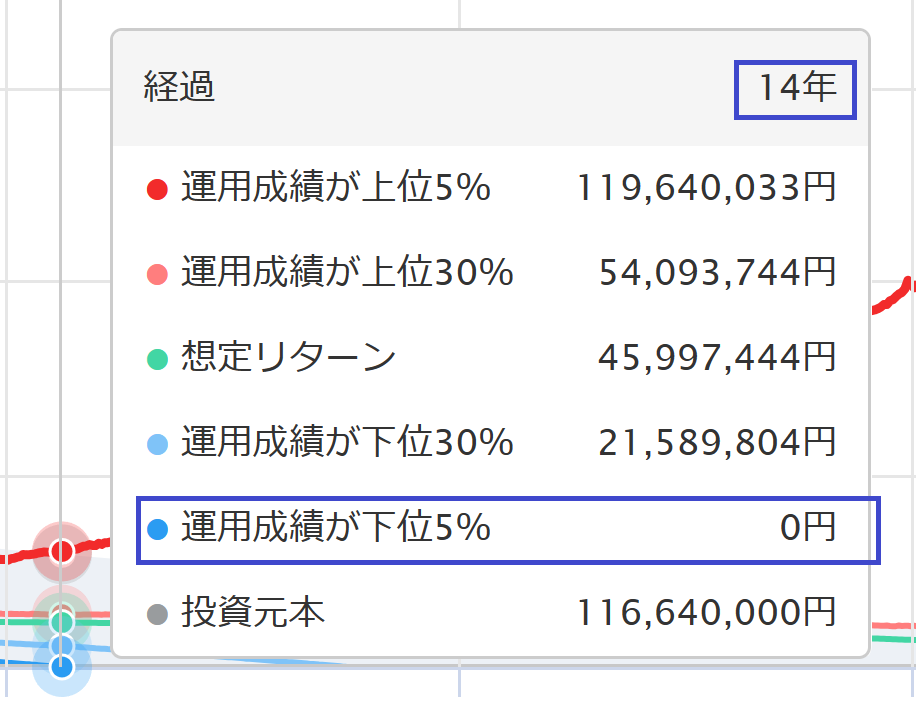

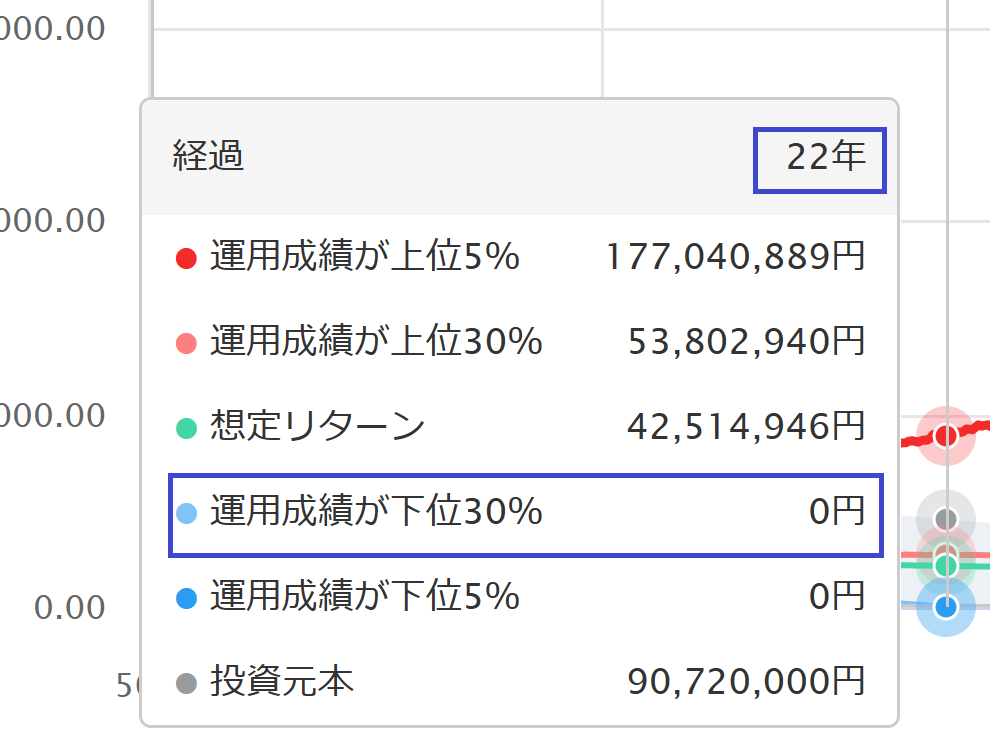

私「きゅうべろ」の場合は、下図の通り、経過14年目(64歳)で「運用成績が下位5%」が「0円」になり、経過22年目(72歳)で「運用成績が下位30%」が「0円」になりました。

つまり、5%の確率で64歳で資産が枯渇し、30%の確率で72歳で資産が枯渇する、ということです。

なんだか不安な結果ですよね。

でも安心してください。

これまでの計算には、将来の収入源である年金が考慮されていません。

ステップ4:必要な資産額を求める(年金考慮あり)

年金を考慮した資産額を求めてみましょう。

この資産額は、レスキューワーク株式会社の「FIRE後の取り崩しシミュレーション インフレーション対応」を用いることで求めることができます。以下に、その手順を説明します。

「FIRE後の取り崩しシミュレーション インフレーション対応」サイトにアクセス

下のリンクからサイトにアクセスします。

サイトには、ココ(↓↓)からアクセスできます

FIRE後の取り崩しシミュレーション インフレーション対応 – iDeCo運用実績ブログ (calculator.jp)

数値を入力して計算する

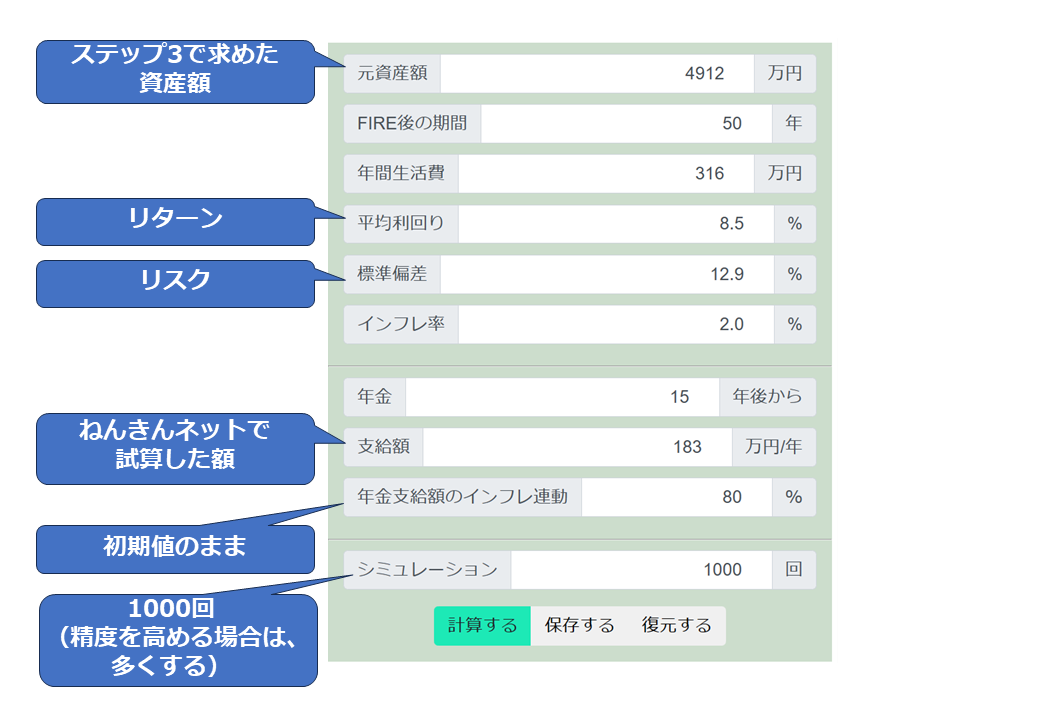

下の図を参考に数値を入力してみましょう。

年金の支給額は、ねんきんネットで調べることができます。会社員の方は、厚生年金から国民年金になった場合を試算した金額を使ってくださいね。

入力が終った「計算する」をクリックしてください。

下の図は、私「きゅうべろ」の場合の入力例です。

結果の確認、元資産額の調整

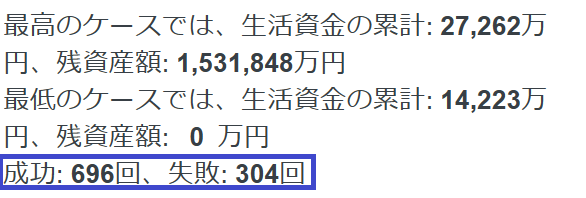

結果はどうでしょうか?

成功確率、つまり枯渇せずに済む確率が50%よりも高まっていると思います。

下の図は、私「きゅうべろ」の結果ですが、成功確率が約70%まで高まりました。

成功確率の結果が不安な方は、納得する成功確率になるまで元資産額を増やしてみてください。

納得する成功確率が得られる元資産額が、FIRE後に資産を取り崩しつつ、年金を受け取りながら生活する場合に必要な資産額となります。

私「きゅうべろ」の場合は、元資産額を5500万円にすれば成功確率が約80%になり、6500万円にすれば成功確率が約90%になりました。4%ルールで必要な7900万円よりも少なくてよさそうです。

FIREに必要な資産額を下げるには?

FIREに必要な資産額が予想よりも多かった場合、例えば、以下の方法によって資産額を下げることができます。

- 生涯の平均年間生活費を下げる

毎月の生活費などを見直して、削減できる項目があるかを検討してください。 - 収入源を増やす

資産運用の収益の他に、副業やアルバイト等で収入源を増やすことで、生涯の平均年間生活費を実質的に下げることができます。 - 資産運用のリターンを上げ、リスクを下げる

資産運用のポートフォリオや投資商品を見直して、リターンを高め、リスクを低めることを検討してください。リターンが高まれば、必要な資産額が下がります。リスクが低くなれば成功確率が高まります。 - 年金の受け取り額を上げる

国民年金保険料の免除を予定している方は、納付することにより、年金の受け取り額を上げることができます。

まとめ

本記事では、運用リスク、インフレを踏まてFIREに必要な資産額の計算方法、及び、年金を考慮すした場合の計算方法を解説しました。

FIREの検討には、必要な資産額の把握が欠かせません。本記事の計算方法を用いれば、運用リスクやインフレに耐え得る現実的な資産額を計算できます。

本記事を参考に、ぜひ、ご自身の状況に合わせて計算してみては如何でしょうか?

免責事項

本記事は、私「きゅうべろ」が用いた計算方法を紹介するものです。この計算方法は、専門的な理論に裏付けられたものではありませんし、将来の成果をお約束するものでもありません。

本記事の計算方法を用いることにより生じたいかなる結果についても責任を負いません。